Ab Kontomodell N26 Business Smart sind Unterkonten möglich. (Quelle: n26.de)

Das kostenlose N26 Business Standard Geschäftskonto bietet gerade Freiberuflern und Selbstständigen einen idealen Start in die Welt der Geschäftskonten. Zu Beginn der Selbstständigkeit mag dieser Plan ausreichen, doch Unterkonten sind im Gratisangebot nicht inkludiert.

Möchtest du Unterkonten nutzen, ist ein Upgrade auf N26 Business Smart erforderlich. Für monatlich 4,90 € Kontogebühren erhältst du bis zu 10 Unterkonten, die jeweils mit einer eigenen IBAN kommen. Auch der N26 Business You Plan für 9,90 € monatlich bietet dieselbe Anzahl an Unterkonten. Gleiches trifft auf den N26 Business Metal Plan zu.

Zusätzlich interessant für Geschäftskunden bei N26 ist die Möglichkeit, drei- bis achtmal monatlich kostenfrei Bargeld abzuheben. Außerdem winken 0,1 % bis 0,5 % Cashback auf alle Einkäufe.

Die übersichtliche Transaktionsliste sowie die detaillierte Einnahmen- und Ausgabenstatistik erleichtern die Verwaltung des Kontos für geschäftliche Zwecke und sorgen für Transparenz.

Unser Tipp

Unser Tipp

Bei N26 ist kein kostenloses Unterkonto verfügbar.

Hallo Christian,

vielen Dank für deine Anmerkung. Kontenmodelle ändern sich ständig und obwohl unser Team stets bemüht ist, alles auf dem aktuellen Stand zu halten, kann es sein, dass uns eine Änderung durch die Lappen geht.

Was du schreibst, ist korrekt. Business Kunden, die sich für ein kostenloses Geschäftskonto bei N26 entscheiden, können keine Unterkonten nutzen. Das war vor einiger Zeit noch anders, da waren beim gratis Business Konto zwei Unterkonten inkludiert. Kunden, die Unterkonten für unternehmerische Sparziele, Rücklagen für Steuer & Co. nutzen wollen, müssen sich daher mindestens für N26 Business Smart für 4,90 Euro im Monat entscheiden. Dafür gibt es dann bis zu zehn Unterkonten – bei N26 Spaces genannt. Alle verfügen über eine eigene IBAN, sodass die Organisation vereinfacht wird.

Ebenfalls für einen kostenpflichtigen Plan entscheiden müssen sich Kunden, die mit anderen Usern von N26 die Shared Spaces nutzen wollen. Bis zu 10 Nutzer können an einem Space teilnehmen, insgesamt kommen so 100 andere Kunden ins Spiel. Auch das ist für viele Geschäftskunden eine interessante Option. Noch einmal herzlichen Dank für deinen Hinweis, wir haben unseren Text entsprechend angepasst.

Herzliche Grüße,

Alessia von Geschaeftskonten24.net

Hallo, ich suche ein Konto mit der Möglichkeit, Unterkonten zu erstellen. Welche Anbieter gibt es da?

Hallo Noname,

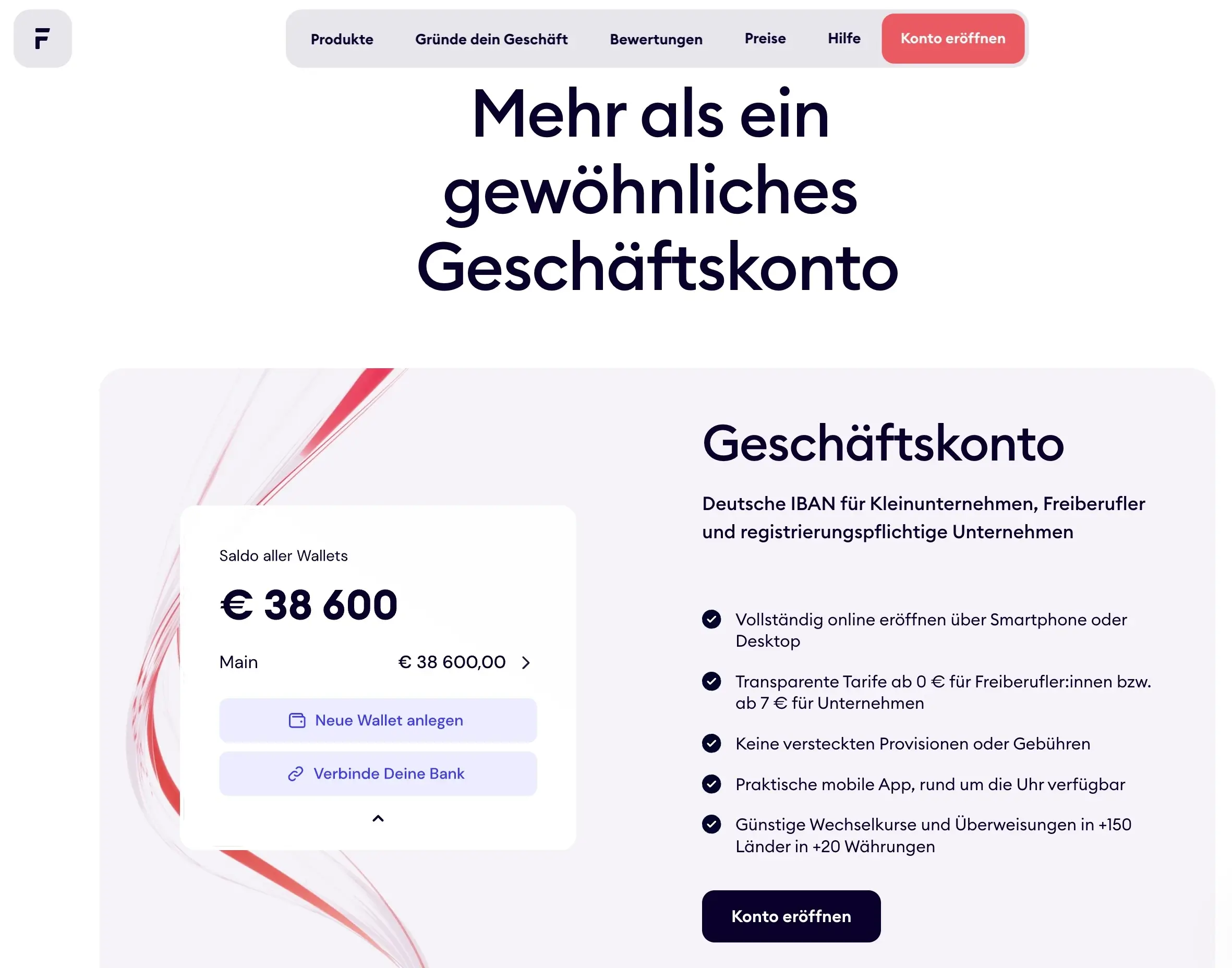

danke für Ihre Frage! Einige moderne Banken und Fintechs bieten Geschäftskonten mit der Funktion, Unterkonten zu erstellen. Diese ermöglichen es Ihnen, Ihre Finanzen besser zu organisieren, z. B. durch die Trennung von Einnahmen und Ausgaben oder die Bildung von Rücklagen für bestimmte Projekte. Anbieter wie FINOM, Qonto oder N26 bieten solche Funktionen an. Es lohnt sich, die verschiedenen Angebote zu vergleichen, um das Konto zu finden, das am besten zu Ihren Bedürfnissen passt.

Wir wünschen Ihnen viel Erfolg bei der Auswahl und stehen Ihnen für weitere Fragen gerne zur Verfügung!

Herzliche Grüße

Alessia von Geschaeftskonten24.net